Разворачивающийся на Западе кризис в существенных чертах повторяет картину экономических неурядиц Соединённых Штатов полувековой давности[1]. Успешно справившись со своими проблемами к середине восьмидесятых годов, США неожиданно легко повергли в прах экономику конкурирующей с ними за мировое лидерство второй сверхдержавы – Советского Союза.

Вместе с тем выход американской экономики из череды кризисов 1970-х гг. не был следствием осознанной экономической политики, но в определённой степени стал результатом счастливого стечения обстоятельств. Совсем не факт, что коллективный Запад сможет сегодня повторить успех Америки эпохи Рональда Рейгана. Нынешние нелады в глобальной мировой экономике дают России реальный шанс взять реванш за экономическую битву, бездарно проигранную СССР. Но используют ли российские политические элиты и экономические власти этот шанс – тоже далеко не факт. Пока они к этому не готовы.

- Чтобы благоприятный для России геополитический реванш реализовался, существенны два базовых условия:

- Власти США должны продолжать дублировать свои ошибки 1970-х гг. (и пока что Федеральный Резерв уверенно ведёт американскую экономику по проторённому тогда тернистому пути).

- Власти же России, наоборот, должны сделать свою «работу над ошибками» и вырвать экономику из 14-летней трясины стагнации.

Стойкий подсанкционный солдатик

Для начала ответим на весьма важный вопрос: почему (к приятному удивлению одних и неприятному других) экономика России оказалась значительно более устойчива к санкционному давлению, чем ожидалось?

В начале специальной военной операции (СВО) большинство экспертных центров в России и за границей прогнозировали, что спад российской экономики из-за санкций будет измеряться двузначными цифрами. К примеру, апрельский прогноз ЦБ допускал падение валового внутреннего продукта (ВВП) по итогам 2022 г. на 8‒10%, а в четвёртом квартале года – на 12‒16%[2]. Майский прогноз Еврокомиссии предполагал, что российский ВВП в 2022 г. сократится на 10,4%[3], а ОЭСР предсказывала падение на 10%[4].

Однако затем прогнозы стали смягчаться и выглядели уже не столь катастрофичными. Так, в августе вице-премьер Андрей Белоусов заявил, что экономический спад по итогам 2022 г. вряд ли превысит 3%, но всё может оказаться и ещё лучше. В сентябре Министерство экономического развития обнародовало новый прогноз: -2,9%, что с заявлениями Белоусова полностью совпадает. В унисон им авторитетный западный инвестиционный банк JPMorgan Chase & Co. пересмотрел первоначальный прогноз (-7%) и ожидает падение лишь на — 3,5%[5]. 12 октября МВФ объявил новый прогноз, по которому падение составит лишь -3,4%[6].

Прогнозные оценки российских и западных аналитических служб, заверим читателя, будут улучшаться и дальше. Скажем больше: в 2022 г. российская экономика, вероятно, не только не упадёт, а даже слегка, на 1,0‒1,2%, вырастет. Могла бы, о чём ниже, под прессом санкций вырасти и ещё существенней, но огрехи денежно-кредитной политики российских властей пока быстрого роста экономики не допускают.

Почему не удался экономический блицкриг Запада

Почему же экономический блицкриг коллективного Запада не задался? Краткий ответ: в 2022 г. стали невозможны губительные для экономики валютные интервенции Центрального банка. Ведь детонатором (или спусковым крючком) всех без исключения постсоветских кризисов российской экономики становились именно они. Так было и в 1998, и в 2008, и в 2013‒2014 гг., когда российский ЦБ ради защиты падающего рубля активно продавал доллары и евро на валютном рынке. В 1998 г. в топку интервенций пошли не только имевшиеся скудные резервы, но и специальные займы МВФ. В 2008 г. за пять месяцев глава ЦБ Сергей Игнатьев «спалил», по образному выражению Владимира Путина, резервов на 200 млрд долларов (на сумму 5,6 трлн рублей – более трети (!) всей рублёвой денежной массы на начало кризиса). В 2013–2014 гг. Эльвира Набиуллина использовала немногим меньше ‒ 177 млрд долларов (эквивалент 4,4 трлн рублей).

Бесполезная (ни Сергею Дубинину, ни Сергею Игнатьеву, ни Эльвире Набиуллиной уберечь рубль от резкой девальвации не удалось) растрата международных резервов – не самая большая беда такой политики. Гораздо хуже, что в ходе интервенций ЦБ взамен проданной на внутреннем рынке валюты получал рубли – и навсегда изымал их из экономики.

Последнее обстоятельство особенно важно подчеркнуть: ведь не только политики, но и многие профессиональные экономисты и в России, и на Западе не понимают, что, проводя валютные интервенции (продал валюту, получив за неё рубли), ЦБ тем самым «стерилизовал» рубли, или, говоря по-русски, уничтожал. Стерилизация рублёвой денежной массы валютными интервенциями, то есть масштабное изъятие рублей из экономики (= резкое сжатие совокупного платёжеспособного спроса), и становилось шоком, который запускал все перечисленные выше кризисы[7].

Отправился было по этому пути ЦБ и на этот раз. «Для стабилизации ситуации на финансовом рынке Банк России принял решение начать интервенции на валютном рынке», – известила Неглинная, 12, в первый же день СВО, 24 февраля. Только за один этот день интервенции составили около 1 млрд долларов (из экономики было изъято 84 млрд рублей). С такой же скоростью резервы сгорали осенью 2008 г., что буквально загнало экономику России в глубочайший кризис (Россия упала тогда больше всех в «Большой двадцатке»).

Казалось, и в этот раз ничто уже не остановит набирающий обороты маховик интервенций. Но… Страстно желая причинить как можно больший ущерб российской экономике, США и Евросоюз молниеносно, 27 февраля, прямо в выходной день, заморозили все международные резервы России в долларах и евро (около 300 млрд долларов), а также лишили ЦБ возможности совершать операции с этими валютами. «Я думаю, российские финансовые институты и другие участники рынка понимают, что без возможности России защитить свою валюту та сорвётся в свободное падение», – самонадеянно заявил уже 27 февраля высокопоставленный представитель Белого дома[8]. Валютные интервенции ЦБ, таким образом, стали технически невозможны. И тем самым коллективный Запад объективно лишил Банк России единственной имевшейся у него возможности быстро вогнать российскую экономику в глубокий кризис.

Повторим ещё раз: экономический блицкриг против России не сработал только потому, что, запретив Банку России операции с долларами и евро, Запад сделал повторение разрушительных для экономики масштабных валютных интервенций прежних лет невозможным. А значит, стало невозможно повторить кризисы по сценарию 1998, 2008, 2013‒2014 годов.

Отметим, что вред валютных (или золотовалютных) интервенций – это не уникальная особенность нашей страны, а общее экономическое правило, действовавшее ещё в эпоху «золотого стандарта». Например, во времена Великой депрессии в такую ловушку попали Франция и Бельгия[9].

«Славное путинское десятилетие»

Итак, экономике вредно, когда ЦБ продаёт валюту (проводит валютные интервенции) на внутреннем рынке. Но если ЦБ валюту, наоборот, покупает (т.е. пополняет золотовалютные резервы или расплачивается валютой по внешним долгам), на экономике это сказывается благотворно. И дело не в росте международных резервов Центрального банка, а опять-таки в рублях. Если ЦБ покупает на внутреннем рынке иностранную валюту на «свежеотпечатанные» рубли, то обеспеченных скупленной валютой рублей в экономике становится больше. Такой приток полновесных рублей (= рост платёжеспособного совокупного спроса) и был главной причиной быстрого экономического роста в России в 1999‒2008 годах. Денежная масса её экономики за этот период увеличилась более чем в 23 раза, с 0,6 до 14 трлн рублей.

Это важно отметить особо: не приток нефтедолларов, как ошибочно считают и в России, и на Западе, а масштабное добавление Банком России новых, обеспеченных нефтедолларами рублей в экономику сыграло решающую роль.

Примечательно, что и само «славное путинское десятилетие» помог подготовить всё тот же коллективный Запад, и тоже… санкциями.

Напомним, что постдефолтному правительству Евгения Примакова (сентябрь 1998 – май 1999) предстояло срочно выплатить по внешним обязательствам более 7 млрд долларов. Но контролируемый американцами МВФ перекредитовывать «коммунистическое», как они считали, правительство Примакова наотрез отказался.

В результате главе ЦБ Виктору Геращенко и премьер-министру Евгению Примакову пришлось пойти на вынужденный шаг: ЦБ стал скупать на открытом рынке валюту за «свежеотпечатанные» рубли, а правительство отправляло её на погашение внешнего долга. Специально насыщать постдефолтную экономику рублями ни Геращенко, ни Примаков не собирались. Но благодаря быстрому росту рублёвой денежной массы (к августу 1999 г. темпы её роста достигли 73% годовых) экономика всех приятно удивила. Достаточно напомнить, что эксперты правительства прогнозировали в 1999 г. спад на 3%, а прогнозы ЦМАКП, которым тогда руководил нынешний первый вице-премьер Андрей Белоусов, предрекали ещё более глубокое падение – на 4–6%. Экономика же в 1999 г. выросла, причём на весомые 6,4%.

Плоды именно этой, вынужденно суверенной, кредитно-денежной политики пожинал затем пришедший на пост премьер-министра в августе 1999 г. Владимир Путин: в III и IV кварталах 1999 г. рост ВВП превышал 11% (!) годовых. Всего же за четыре года (1999‒2002) внешний госдолг России сократился со 139 до 97 млрд долларов. Денежная масса благодаря этому выросла более чем в три раза, с 0,6 до 2 трлн рублей.

С 2003 г. к необходимости платить по внешним долгам добавился ещё один повод интенсивно «чеканить» новые рубли: рубль надолго (на 5,5 лет) перешёл к укреплению. Министр финансов Алексей Кудрин, справедливо опасаясь «голландской болезни», вовремя инициировал борьбу с его укреплением. Механизм борьбы был всё тот же: Центральный банк в гигантских количествах скупал на открытом рынке валюту в резервы, тем самым вливая в экономику так нужные ей для роста новые рубли. ЗВР за эти 5,5 лет (с января 2003 по июль 2008) выросли более чем на полтриллиона долларов (с 47 до 597 млрд). Но для экономики было гораздо важнее, что денежная масса за это же время увеличилась в семь раз, с 2 до 14 трлн рублей.

Результат – экономический рост стабильно выше шести, а в 2006 и 2007 гг. и восьми процентов в год – говорит сам за себя.

Могла ли экономика расти быстрее?

В нулевые экономика могла бы расти ещё быстрее, если бы Банк России в итоге не позволил всё-таки рублю укрепиться: курс с января 2003 г. по июль 2008 г. вырос с 32 до 23 рублей за доллар. Правильнее было бы удержать курс стабильным, то есть купить ещё больше валюты в резервы и добавить ещё больше «обеспеченных нефтедолларами» рублей в экономику. Ещё правильнее было бы покупать в обеспечение эмитируемых рублей не только валюту, но и другие активы, включая золото, облигации, акции российских «голубых фишек». Такое «количественное смягчение» могло бы обеспечить рост экономики не на 7‒8%, а на 10‒12% в год.

Помешало этому одно: ни в первом (1999‒2002), ни во втором (2003‒2008) эпизоде экономические власти реального механизма роста экономики не понимали. Ни Евгений Примаков, ни Алексей Кудрин, инициировавшие благодатное добавление рублей в экономику, перед собой такую цель не ставили. Первого заботило, чем платить внешние долги, второго – как не допустить чрезмерного укрепления рубля. И не случайно Примаков буквально до последних дней на посту главы правительства уговаривал главу МВФ Мишеля Камдессю всё-таки дать России кредит. А Алексей Кудрин непрестанно сетовал (и продолжает это делать), что добавлять в экономику рубли – это и значит разгонять инфляцию. Но на то они и законы экономики, что работают, даже если конкретные их исполнители ставят совсем другие цели.

Промежуточный вывод

Нетрудно предсказать, что аналогичный нулевым годам манёвр – масштабную скупку активов (важно помнить, что иностранная валюта – это не деньги, это тоже актив!) на внутреннем рынке в обеспечение эмитируемых новых рублей – придётся повторить и сейчас. Иного способа обеспечить стремительно растущие финансовые запросы армии, оборонной промышленности и новых территорий полновесными, не «порченными» инфляцией деньгами у российских властей нет. Ни практически, ни теоретически. Очевидно также, что ни экспортных доходов, ни валютных сбережений населения на качественное обеспечение новых рублей не хватит. Под давлением обстоятельств Центральный банк будет вынужден обратиться к стандартной практике американских коллег и во всё возрастающих объёмах, напрямую или через агентов, скупать на внутреннем рынке ценные бумаги государства, других российских эмитентов.

Вполне возможно, что Банк России отважится пойти даже дальше американцев и начнёт, в обеспечение эмитируемых новых рублей, приобретать на внутреннем рынке не только ценные бумаги, но и ценные материальные активы: редкоземельные и цветные металлы, например, или, что было бы эффективнее, всю номенклатуру дефицитных на мировом рынке товаров российского экспорта. Для решения главной задачи – обеспечить фронт и тыл добротным финансовым ресурсом в необходимых объёмах – конкретный вид обеспечения рубля на самом деле не важен. Главное, чтобы обеспечение было качественным.

Бросающаяся в глаза зацикленность российских властей исключительно на иностранной валюте при практически полном игнорировании других, не столь ограниченных извне активов понятна. Вплоть до 24 февраля 2022 г. валюта была самым ликвидным из доступных на внутреннем рынке активов. Сегодня, в рамках многочисленных санкционных режимов, это уже не так.

Оказываясь в руках российских держателей – государства, бизнеса и населения – этот актив мгновенно обесценивается.

Однако в нулевые годы свою полезную функцию – насыщать экономику полновесными рублями и стимулировать тем самым её рост – масштабная скупка валюты для выплаты внешних долгов и пополнения международных резервов успешно выполняла. Кстати сказать, экономический рост на фоне наращивания ЗВР – далеко не только российская особенность. «Упрямый и до сих пор мало исследованный экономистами факт состоит в том, что [развивающиеся] страны, ускоренно накапливающие золотовалютные резервы, растут быстрее других… Существует явная зависимость между темпами экономического роста и темпами накопления валютных резервов, независимо от того, как мерить резервы – по отношению к ВВП или по отношению к импорту. Статистический анализ показывает, что эта связь очень устойчива и сохраняется даже тогда, когда принимаются в расчёт и другие традиционные факторы экономического роста: доля инвестиций в ВВП, исходный уровень хозяйственного развития (ВВП на душу населения), темпы роста населения» – отмечали академик Виктор Полтерович и доктор экономических наук Владимир Попов («Последняя надежда», журнал «Эксперт», 2002 г.).

То, что для авторов статьи оставалось своеобразной загадкой («мало исследованный экономистами факт»), хорошо объясняется тем, что при наращивании ЗВР в национальную экономику добавляются национальные деньги. А насколько велика роль денег в экономике, известно давно.

Важное открытие шестидесятых

Ещё меркантилисты XV‒XVII веков отмечали, что чем больше в стране золота и серебра (это и были деньги того времени), тем больше процветают торговля и ремёсла (говоря современным языком, процветает экономика).

Но простая мысль, что и сокращение объёма денег в стране (причём не только монет из драгоценных металлов, но и бумажных, и безналичных) автоматически приводит к кризису, долго никому в голову не приходила.

Честь этого важнейшего открытия принадлежит Милтону Фридману (1912‒2006), основоположнику монетаристской макроэкономической теории, лауреату Нобелевской премии по экономике (1976). В их с Анной Шварц фундаментальной «Монетарной истории Соединённых Штатов 1867–1960 годов» убедительно показано, что основной причиной экономических кризисов в почти столетний период американской истории были сокращения денежной массы (наличных и безналичных денег людей и предприятий).

Причиной Великой депрессии (1929‒1933) тоже стала резкая нехватка денег. Фридман однозначно указал и на виновника постигшей Америку катастрофы – ФРС США, американский центробанк. Именно Федеральный резерв, действуя из самых благих намерений, ужал денежную массу американской экономики на целую треть – и вверг страну в самый жестокий в её истории экономический кризис (график 1).

«ВВП есть функция денежной массы», – так можно было бы сформулировать основной постулат теории Фридмана. Прямым следствием этого постулата стало известное «правило Фридмана»: чтобы экономика устойчиво росла, он рекомендовал наращивать денежную массу постоянными темпами 4–5%. Прагматичные американцы уроки Фридмана выучили, и с тех пор сокращений денежной массы и, соответственно, новых изданий Великой депрессии не допускали. В том числе благодаря новоиспечённому нобелевскому лауреату Бену Бернанке (см. «Деньги, золото и Великая депрессия» на сайте ФРС)[10].

Вместе с тем столь же прагматичные попытки американских властей в конце 1960-х гг. действовать от обратного, то есть простимулировать рост экономики денежной накачкой, сработали не так, как ожидалось. Вместо роста экономики на выходе получили рост безработицы и всплеск инфляции, а экономика затормозила. Тот период затяжной стагнации на фоне высокой инфляции стали называть «стагфляцией» (смесь стагнации и инфляции). А любые попытки добиться экономического роста денежной накачкой тогда же заклеймили как априори вредные.

Соответственно, в умах экономического истеблишмента сначала в Соединённых Штатах, а по мере успехов глобализации и повсеместно, укрепилась противоположная концепции Фридмана мысль. А именно: что не деньги правят миром. Наоборот, правильно устроенная рыночная экономика сама создаёт себе столько денег, сколько ей требуется. Этой господствующей в мире экономической концепции вот уже 30 лет искренне привержены и российские экономические и денежные власти.

Нет ничего практичнее хорошей теории

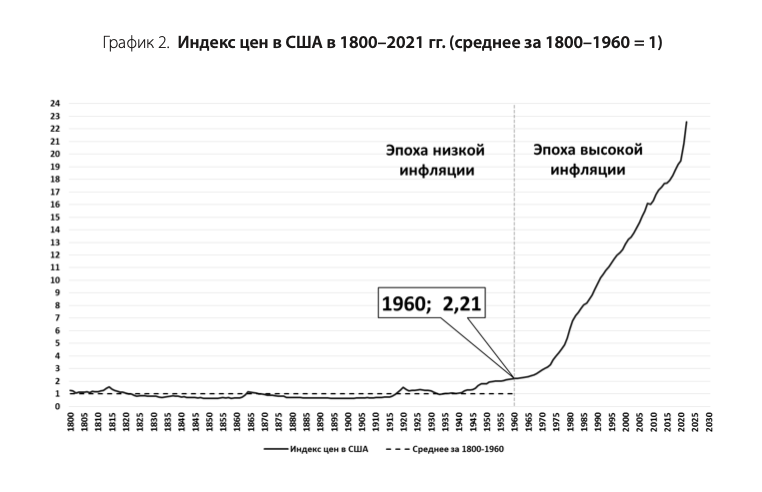

Тем не менее списывать Милтона Фридмана с корабля современности экономический истеблишмент поторопился. Оказалось, что теория его по-прежнему верна[11], а ошибки в конкретных выводах и рекомендациях были обусловлены предметом его многолетних исследований – экономической историей США. Характерная особенность которой – более чем полтора века (1800‒1960) низкой инфляции (график 2).

Привычная во времена Фридмана низкая инфляция означала, что в расчётах ею можно пренебречь. Номинальный рост – что денежной массы, что валового внутреннего продукта – был примерно равен росту реальному. И Фридман естественным образом не принимал инфляцию в расчёт. Когда же американская экономика попала в зону высокой инфляции, рекомендации Фридмана оказались неадекватны.

Стоит же поправку на инфляцию учесть, как всё становится на свои места. «Реальный ВВП есть функция реальной денежной массы, РДМ» – такая модифицированная формулировка основного постулата Фридмана на удивление хорошо объясняет экономическую динамику любой страны вне зависимости от того, низкая там инфляция или высокая[12].

Ничего сложного в применении этой формулы нет:

- Растёт денежная масса в стране быстрее, чем растут цены (что и означает, что денежная масса растёт в реальном выражении), – растёт и ВВП страны.

- Растёт денежная масса медленнее цен (то есть сокращается в реальном выражении) – ВВП страны падает.

И теперь понятно, почему оригинальное «правило Фридмана» (наращивать денежную массу постоянными темпами в 4–5%) не оправдывало себя в эпоху высокой инфляции: например, при росте цен на 10% в год следовать правилу Фридмана – значит сокращать реальную денежную массу и погружать экономику в рецессию.

В модифицированном виде «правило Фридмана» можно представить как «главное правило экономического роста»: чтобы экономика росла, денежная масса в стране должна расти быстрее цен. В приведённом выше примере (при инфляции в 10%) обеспечить экономический рост можно только одним способом – наращивать денежную массу быстрее, чем на 10%.

Яркий тому пример – Турция. С января 2020 по сентябрь 2022 г. цены там выросли в 2,3 раза (на 130%). Но Центральный банк Турции главному правилу экономического роста следовал исправно: денежная масса выросла ещё больше, в 2,9 раза (на 190%). Именно поэтому, несмотря на галопирующую инфляцию и ослабление лиры, экономика Турции на зависть быстро растёт. Росла даже в ковидный 2020-й (из «Большой двадцатки», кроме Турции, это удалось только Китаю). И в первом полугодии 2022 г. уверенно продолжила расти: прирост ВВП превысил 7%.

Экономические проблемы США, тогда и сейчас

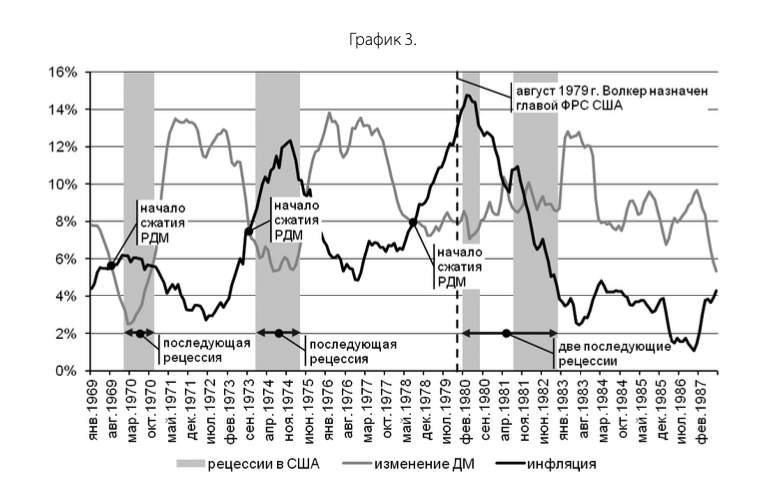

Вот и череду американских рецессий 1970-х гг. проще всего объяснить тем, что ФРС раз за разом нарушала главное правило экономического роста – и денежная масса начинала расти медленнее цен, что с определённым лагом по времени приводило к рецессиям (график 3).

Другими словами, для кризиса не обязательно, чтобы, как в Великую депрессию, денежная масса сжималась. Достаточно, чтобы она росла медленнее цен. (То есть на самом-то деле сжималась, только сжималась не номинально, а в реальном выражении.)

Так и происходило в США в те годы.

- В августе 1969 г. началось сжатие РДМ – в январе 1970 г. началась рецессия (лаг 5 месяцев).

- В октябре 1973 г. началось сжатие РДМ – в декабре 1973 г. началась рецессия (лаг 2 месяца).

- В октябре 1978 г. началось сжатие РДМ – в феврале 1980 г. началась двойная рецессия 1980‒1982 гг. (лаг 14 месяцев).

Выход из кризиса начался только тогда, когда возглавивший в августе 1979 г. Федеральный резерв Пол Волкер решительно (значительно выше уровня инфляции) и надолго повысил ставку, но не стал препятствовать денежной массе расти быстрее, чем цены.

Опыт 1970-х гг. даёт нам ключ к пониманию глубины проблем сегодняшней Америки. С апреля 2022 г. в США вновь наблюдается сжатие РДМ, причём сильнейшее с 1980 года. По данным на 1 сентября, при инфляции в 8,3% денежная масса подросла всего на 4,1% – главное правило экономического роста не выполняется. Если ФРС продолжит свой нынешний курс (а пока смены курса не видно), то рецессия экономики – вопрос лишь времени[13]. Причём – ближайшего.

Сценарии для России

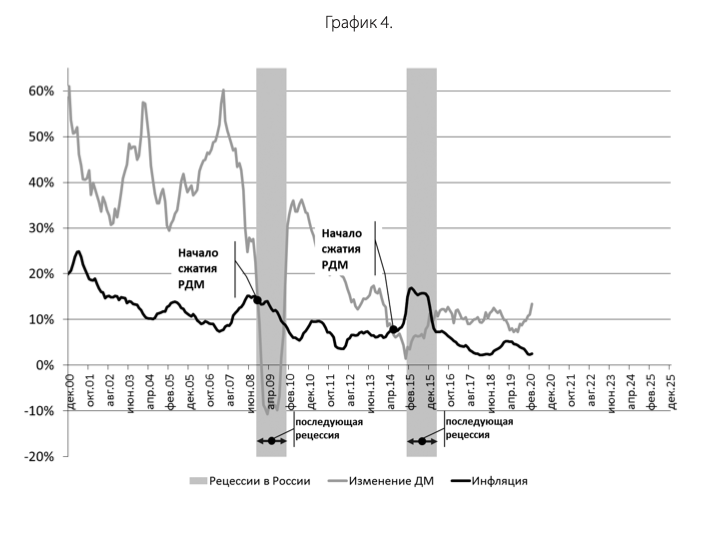

Российская экономика подчиняется тем же законам, что и американская. И главное правило экономического роста в России действует как часы. Как только денежная масса растёт медленнее цен, сразу наступает кризис. (При младореформаторах (1991‒1998), например, денежная масса увеличилась в 417 раз, но цены выросли в 2500 раз. Соответственно, покупательная способность денежной массы все эти годы непрерывно сокращалась, что и было причиной практически непрерывного падения российского ВВП.) Но, как и в Соединённых Штатах, если денежная масса растёт быстрее цен, экономика тут же начинает подъём (график 4).

Причём имеет значение, насколько рост денежной массы опережает рост цен. Или, говоря другими словами, важно, насколько быстро растёт реальная денежная масса (РДМ). Если опережает значительно, как в 1999‒2008 гг. (РДМ росла быстро), то и ВВП растёт быстро. Если опережает слабо, как в 2016‒2019 гг. (РДМ росла медленно), то и рост ВВП – слабый.

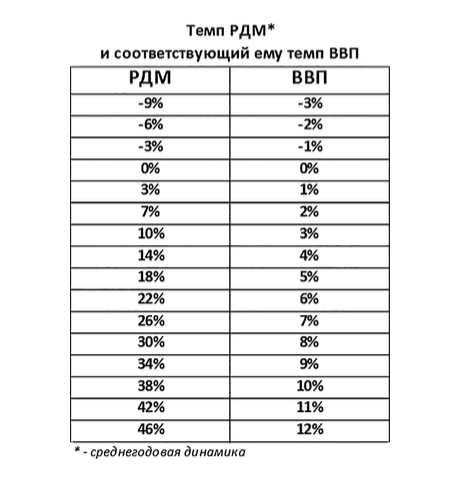

Главное правило роста российской экономики можно представить в очень удобном для практических целей формате – своеобразной «таблице умножения ВВП».

Воспользуемся ею для прогноза возможных сценариев развития событий.

Кризисный сценарий, предполагающий глубокое (-9% и более) сжатие реальной денежной массы, и, соответственно, резкий спад экономики, практически исключён. Как мы уже пояснили выше, коллективный Запад опрометчиво лишил российский Центробанк способности проводить масштабные валютные интервенции. А без таких интервенций ввести российскую экономику в кризисное состояние невозможно. (Хотя известная шутка гласит, что нет таких ситуаций, из которых невозможно выйти с позором.)

Стагнационный сценарий представляется сейчас самым вероятным. Упасть экономике не дадут. Взлететь – не позволят. Сложившиеся за три квартала 2022 г. тренды говорят, что реальная денежная масса по итогам года вырастет примерно на 4%. Это, в соответствии с таблицей умножения ВВП, приведёт к росту экономики на чуть более одного процента. Конечно, в условиях беспрецедентных санкций экономические власти и такой мизерный рост будут продавать населению и президенту как огромное достижение. Но по факту это будет означать всего лишь продолжение уже привычной 14-летней стагнации (среднегодовой рост экономики с 2009 г. не превышает 0,9%).

Отметим, что в директивах Банка России на 2023‒2025 гг. именно эти макроэкономические параметры и заложены: рост реальной денежной массы согласно «Основным направлениям денежно-кредитной политики» составит менее 7% в год[14]. Ждать, что на таком скудном денежном пайке экономика вдруг станет расти быстрее 2%, не приходится.

Сценарий ускорения (до необходимых воюющей стране 10‒12%) роста пока выглядит маловероятным. Не в силу военных действий, западных санкций или каких-то иных объективных причин. Главный барьер экономического роста – ментальный: нынешнее руководство ЦБ искренне считает, что деньги в экономике появляются не благодаря Центробанку, а в силу кредитной активности финансового сектора, то есть доброй или злой воли коммерческих банков. И цели руководители ЦБ ставят соответствующие – ведущие к стагнационному сценарию (см. выше).

Но чисто технически рост экономики на 10‒12% в год возможен.

Причём, как свидетельствует опыт во многих отношениях модельного для нынешней ситуации 1999 г., вывести экономику на такие темпы роста можно за три-шесть месяцев. И поддерживать высокие темпы роста (особенно учитывая низкую по сравнению с теми же США базу старта) практически неограниченно долго. Всё, что денежным властям нужно делать – сознательно следовать алгоритму, которому Банк России бессознательно следовал в 1999–2008 гг., при Викторе Геращенко и Сергее Игнатьеве[15]. Требуется лишь немного адаптировать апробированный алгоритм к нынешней обстановке.

Адаптировать его придётся в двух основных отношениях.

Во-первых, стандартная для «славного десятилетия» скорость роста денежной массы в 50‒60% годовых обеспечивалась, как показано выше, масштабной скупкой валюты (преимущественно долларов) на внутреннем рынке для погашения внешних долгов и пополнения международных резервов. Сегодня Центробанк может и должен масштабно закупать на внутреннем рынке другие, гораздо более надёжные активы.

- Государственные облигации, золото, платину, палладий – ничто не мешает Центробанку покупать эти активы уже сейчас.

- Корпоративные облигации, акции российских «голубых фишек» и иные фондовые активы – для этого, возможно, потребуется больше смелости от ЦБ. При этом осуществляться всё это может через покупку Центробанком облигаций институтов развития (ВЭБ, например) или других уполномоченных правительством организаций, а остальную «черновую» работу по выбору активов и их покупке могут осуществлять эти институты.

- Цветные металлы и, шире, любую другую номенклатуру российского экспорта. Такие покупки тоже возможны через приобретение облигаций государственных структур типа «Росрезерва».

Можно было бы, наверное, покупать на внутреннем рынке и валюты «дружественных» стран, но надёжность такого рода активов сомнительна. В нынешней геополитической ситуации переход стран из «дружественных» в «недружественные» и обратно будет скорее правилом, чем исключением.

Сразу оговоримся, что указанные выше виды активов для скупки приведены лишь для примера. Кто хочет – ищет возможности, кто не хочет – ищет причины. При желании специалисты ЦБ и сами могли бы найти и множество способов наращивать денежную массу, и подходящие для этого активы.

Во-вторых, нужно ещё жёстче и последовательнее, чем даже в нулевые, бороться с инфляцией. Чем ниже инфляция, тем легче денежным властям добавлять новые рубли в экономику, тем масштабнее может быть денежная накачка. Причём подавлять инфляцию нужно не сжатием денежной массы, как это предпочитают делать сейчас, а повышением ставки. Напомним, что в славные 1999‒2008 гг. именно высокие (до 55%), существенно превышавшие инфляцию ставки позволяли ЦБ наращивать денежную массу высокими темпами. Инфляция при этом безо всякого таргетирования непрерывно снижалась – с 36% по итогам 1999 г. до 12% по итогам 2007 года.

Банк России пока что действует ровно наоборот: ключевая ставка сейчас почти в два раза ниже годовой инфляции – на уровне 7,50%. На языке прошлых веков это называлось «порчей монеты».

Высокая цена «дешёвых кредитов»

В стремлении к низким ставкам Эльвира Набиуллина не одинока. Заблуждение, что снижение ставки (= дешёвые деньги) благо для экономики, с ней разделяют самые широкие круги бизнесменов и политиков, включая и президента Владимира Путина. Разделяют, несмотря на то что это противоречит фактам как российской, так и зарубежной истории и практики.

Тот же Пол Волкер добился выхода американской экономики на траекторию устойчивого 25-летнего роста не снижением, а резким повышением учётной ставки. Экономика Японии при высоких ставках росла темпами 7% в год – знаменитое «экономическое чудо» 1955‒1991 годов. И наоборот, при нулевых ставках все последние 30 лет растёт очень медленно, на 0,9% в среднем в год – три не менее знаменитых «потерянных десятилетия».

То же и в России. В 1999‒2008 гг., когда экономика росла в среднем более чем на 7% в год, ставки ЦБ ни разу не опускались ниже 10%. И в среднем за десятилетие составили 21%. То есть в «славное путинское десятилетие» быстрому росту экономики высокие ставки никак не мешали. И наоборот, с 2009 г. ставки ЦБ редко превышают 10% (только эпизодически, в периоды турбулентности конца 2014 – начала 2015 г. и с марта по май нынешнего года). Среднее значение ставки – 8%. Но экономика всё это время растёт в среднем на 0,9% в год. Низкие ставки её ускорению никак не способствуют. Что экономике для роста нужны «дешёвые» деньги, не подтверждает и опыт Великой депрессии: ставки тогда были на исторических минимумах, но росту экономики это не помогало.

Вывод прост. Деньги не должны быть «дешёвыми» и теряющими свою ценность. Деньги должны быть «дорогими», свою ценность сохраняющими. Но таких – дорогих, полновесных – денег в экономике должно быть много. Чем больше, тем лучше. Говоря образно: когда ваши карманы набиты деньгами, никакие кредиты вам не нужны.

Экономический рост и геополитика. Вместо заключения

«Сегодняшнее геополитическое положение России, прямо скажем, небывалое. Кто-то может его ругать, кто-то хвалить, я сознательно не хочу ставить плюсов или минусов, но думаю, что все согласятся с тем, что оно беспрецедентно. Откуда оно взялось? Ему было бы неоткуда взяться без фантастического российского экономического роста в период 1999‒2006 годов. Удвоения ВВП не было, но тем не менее был мощный 8‒9-процентный рост. Небольшое количество стран в мире может такими результатами похвастаться. Без этой базы не было бы российского оружия в Сирии и многого другого», – справедливо говорил либеральный, как он сам себя называет, империалист Анатолий Чубайс в довоенном и доковидном 2018 году. И тогда же прозорливо предупреждал, что низкие, 1‒2% в год, темпы роста ставят на геополитических амбициях страны жирный крест: «Два процента роста через какое-то время поставят не просто вопрос про Сирию, а про место России в мире. Я уж не говорю о том, что они поставят вопрос о военно-промышленном комплексе РФ, про автаркию, санкции, инновационное развитие, технологические приоритеты и т.д. Россия не может рассчитывать в долгой перспективе на сохранение существующего места в мире – при существующей экономической политике в России. Не сходится!»

Экономика России не упадёт под градом санкций, как многие ожидали, – об этом мы сказали выше. Но в нынешней обстановке не упасть – мало. Чтобы победить, надо быстро расти.

Серьёзное препятствие для быстрого роста только одно: головы денежных властей страны повёрнуты в другую сторону. Но нужда, гласит народная мудрость, – лучший учитель. Восстановление новых территорий, необходимость обеспечения армии и тыла – все эти жизненно важные для России потребности может обеспечить только быстрорастущая экономика, что без адекватных действий ЦБ невозможно. Уже скоро высшему политическому руководству страны придётся либо добиться от Банка России быстрого роста экономики, либо сменить его руководство. И тогда кажущийся фантастическим сегодня сценарий ускорения российской экономики до 10% роста в год станет реальностью.

Сноски

[1] Блинов С. Восьмое криптопослание Госдуме // Эксперт. 23.11.2020. URL: https://expert.ru/expert/2020/48/vosmoe-kriptoposlanie-gosdume/ (дата обращения: 23.09.2022).

[2] Среднесрочный прогноз Банка России по итогам заседания Совета директоров по ключевой ставке 29 апреля 2022 года // Банк России. 29.04.2022. URL: http://www.cbr.ru/collection/collection/file/40964/forecast_220429.pdf (дата обращения: 23.09.2022).

[3] European Economic Forecast // European Commission. Institutional Paper No. 173. Luxembourg, May 2022. 204 p. URL: https://ec.europa.eu/info/system/files/economy-finance/ip173_en.pdf (дата обращения: 23.09.2022).

[4] OECD Economic Outlook. 2022. Vol. 2022. No. 1. 231 p. URL: https://www.oecd-ilibrary.org/economics/oecd-economic-outlook/volume-2022/issue-1_62d0ca31-en (дата обращения: 23.09.2022).

[5] Сапожников А. Bloomberg: Россия избежала худшего сценария рецессии // Коммерсантъ. 6.07.2022. URL: https://www.kommersant.ru/doc/5447762 (дата обращения: 23.09.2022).

[6] Countering the Cost-of-Living Crisis // World Economic Outlook. IMF. Report October 2022. Washington, DC, 2022. 186 p. URL: https://www.imf.org/en/Publications/WEO/Issues/2022/10/11/world-economic-outlook-october-2022 (дата обращения: 23.09.2022).

[7] Блинов С. Россия-2024: взгляд из 2020 года // Московский центр Карнеги. 14.02.2020. URL: https://carnegie.ru/2020/02/14/ru-pub-81072 (дата обращения: 23.09.2022).

[8] США заявили, что рубль «сорвётся в свободное падение» // РИА «Новости». 27.02.2022. URL: https://ria.ru/20220227/ssha-1775319836.html (дата обращения: 23.09.2022).

[9] Блинов С. Медвежья услуга больших резервов // Дзен. 5.01.2020. URL: https://dzen.ru/media/m2econ/medvejia-usluga-bolshih-rezervov-5e122ea1c49f2900b11326b5 (дата обращения: 23.09.2022).

[10] Bernanke B. Money, Gold and Great Depression // The Federal Reserve Board. 2.03.2004. URL: https://www.federalreserve.gov/boardDocs/speeches/2004/200403022/default.htm (дата обращения: 23.09.2022).

[11] Блинов С. Реальные деньги и экономический рост // Munich Personal RePEc Archive. 16.10.2015. URL: https://mpra.ub.uni-muenchen.de/67256/1/ (дата обращения: 23.09.2022).

[12] Блинов С. Инфляция и экономический рост // Munich Personal RePEc Archive. 2.04.2017. URL: https://mpra.ub.uni-muenchen.de/78087/1/ (дата обращения: 23.09.2022).

[13] Блинов С. Инфляция в США и её последствия // Дзен. 17.05.2021. URL: https://dzen.ru/media/m2econ/infliaciia-v-ssha-i-ee-posledstviia-dlia-rossii-609fdfef106dc30e5401627d (дата обращения: 23.09.2021).

[14] Основные направления единой государственной денежно-кредитной политики на 2023 год и период 2024 и 2025 годов. Проект от 27 сентября 2022 года. М.: Банк России, 2022. 159 с. URL: http://www.cbr.ru/content/document/file/139691/on_project_2023(2024-2025).pdf (дата обращения: 23.09.2022).

[15] Блинов С. О росте ВВП на 5% // Эксперт. 29.07.2019. URL: https://expert.ru/2019/07/29/rost/ (дата обращения: 23.09.2022).

Источник Source